ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics ประเมินทิศทางสกุลเงินดอลลาร์มีแนวโน้มแข็งค่าระยะยาว ในช่วง 1 – 2 ปีข้างหน้า เนื่องด้วยเศรษฐกิจสหรัฐอเมริกา มีทิศทางการฟื้นตัวดีกว่าเศรษฐกิจภูมิภาคอื่นทั่วโลก จากการสนับสนุนของมาตรการการคลัง ผ่านการกระตุ้นการใช้จ่ายและการลงทุนเชิงโครงสร้างขนาดใหญ่ ส่งผลให้แนวทางการดำเนินนโยบายการเงินของธนาคารกลางสหรัฐฯ (FED) มีแนวโน้มตึงตัวมากขึ้น จากแผนการปรับลดการซื้อสินทรัพย์ (QE tapering) และปรับเพิ่มอัตราดอกเบี้ยนโยบายในอนาคต ทำให้สกุลเงินดอลลาร์น่าสนใจกว่าสกุลเงินอื่น แต่ค่าเงินบาทไทยและเงินเอเชียอ่อนค่าต่อเนื่อง เช่นเดียวกับที่เคยเกิดขึ้นในช่วงปี 2556-2558

นโยบายการคลังกระตุ้นเศรษฐกิจภาครัฐ และแผนการดำเนินนโยบายทางการเงินของธนาคารกลางสหรัฐฯ เป็นปัจจัยหลักหนุนสกุลเงินดอลลาร์แข็งค่าในช่วง 1-2 ปีข้างหน้า

ในปี 2563 ที่ผ่านมา ผลกระทบจากการแพร่ระบาดของโรคโควิด-19 ส่งผลให้เกิดการเพิ่มสภาพคล่องปริมาณมหาศาลเข้าสู่ระบบเศรษฐกิจสหรัฐฯ ซึ่งทำให้สกุลเงินดอลลาร์ปรับตัวอ่อนค่าลงกว่า 7.6% อย่างไรก็ตาม ทิศทางสกุลเงินดอลลาร์ มีแนวโน้มที่จะเปลี่ยนกลับมาแข็งค่าอีกครั้ง นับตั้งแต่ช่วงครึ่งปีหลังของปี 2564 อันเป็นผลมาจากนโยบายการคลัง และนโยบายการเงินของสหรัฐฯ

นโยบายการคลังของสหรัฐฯ ถือเป็นหนึ่งในปัจจัยหลักที่ทำให้การฟื้นตัวของเศรษฐกิจสหรัฐฯ มีแนวโน้มการเติบโตที่แข็งแกร่งกว่าภูมิภาคอื่นทั่วโลก โดยสหรัฐฯ ได้อนุมัติงบประมาณกว่า 1.9 พันล้านดอลลาร์สหรัฐ คิดเป็นกว่า 27% ของจีดีพี ซึ่งถือเป็นการใช้งบประมาณทางการคลังที่สูงเป็นอันดับสองของโลก รองจากประเทศญี่ปุ่นเท่านั้น ผลจากการดำเนินนโยบายทางการคลัง ส่งผลให้เกิดการเติบโตทางเศรษฐกิจที่ชัดเจน ดังเช่นในช่วงไตรมาส 1 ที่ผ่านมา มาตรการแจกจ่ายเม็ดเงินเพื่อกระตุ้นเศรษฐกิจ ทำให้จีดีพีของสหรัฐฯ เติบโต 6.4% ซึ่งเป็นอัตราการเติบโตสูงสุดในรอบ 8 ปี และเป็นอัตราการเติบโตที่สูงกว่าประเทศพัฒนาแล้วในสหภาพยุโรป

ในระยะยาว ภายหลังจากวิกฤตการระบาดของโรคโควิด-19 เศรษฐกิจสหรัฐฯ ยังมีแนวโน้มฟื้นตัวอย่างต่อเนื่อง จากการกระตุ้นเพิ่มเติมของนโยบายการคลังขนาดใหญ่ ที่มีการวางแผนดำเนินการในหลายด้าน ทั้งการลงทุนในโครงสร้างและการปรับปรุงสวัสดิการขั้นพื้นฐานให้แก่ประชาชน รวมมูลค่าเบื้องต้นกว่า 1.2 พันล้านดอลลาร์สหรัฐ ซึ่งจะช่วยสนับสนุนให้เศรษฐกิจสหรัฐฯ สามารถเติบโตในระยะยาว และแข็งแกร่งกว่าเมื่อเทียบกับประเทศในภูมิภาคยุโรปที่ขาดแรงสนับสนุนทางด้านนโยบายการคลัง

การฟื้นตัวที่ดีของเศรษฐกิจสหรัฐฯ ส่งผลต่อเนื่องไปถึงการเปลี่ยนแปลงนโยบายทางการเงินของธนาคารกลางสหรัฐฯ (FED) ซึ่งจากการประชุมในเดือนมิถุนายนที่ผ่านมา FED ได้เริ่มสื่อสารถึงทิศทางการดำเนินนโยบายที่ตึงตัวมากขึ้นในอนาคต ผ่านการคาดการณ์อัตราดอกเบี้ยนโยบาย (Dot plot) และพูดคุยถึงแผนลดการเข้าซื้อสินทรัพย์ (QE Tapering) ซึ่งแตกต่างจากแนวทางการสื่อสารของธนาคารกลางยุโรป และ ญี่ปุ่น ที่ยังไม่มีความคิดลดสภาพคล่องผ่านแผนลดการเข้าซื้อสินทรัพย์

ความคาดหวังของตลาดการเงินต่อเศรษฐกิจสหรัฐฯ ที่มีการฟื้นตัวต่อเนื่อง และปรับขึ้นอัตราดอกเบี้ยนโยบาย เป็นปัจจัยสำคัญที่ส่งผลให้สกุลเงินดอลลาร์สหรัฐ กลับมีความนิยมเพิ่มมากขึ้น เมื่อเทียบกับสกุลเงินต่างประเทศอื่น ๆ ส่งผลให้สกุลเงินดอลลาร์มีทิศทางแข็งค่าเพิ่มขึ้น และกดดันค่าเงินบาทไทยให้อ่อนค่าลง ซึ่งเหตุการณ์ดังกล่าว เคยเกิดขึ้นในอดีตในช่วงปี 2556 ที่ผ่านมา ที่เศรษฐกิจสหรัฐฯ มีการเติบโตที่ดี และตลาดการเงินมีความคาดหวังต่อนโยบายของธนาคารกลางสหรัฐฯ ที่ตึงตัวเพิ่มมากขึ้น

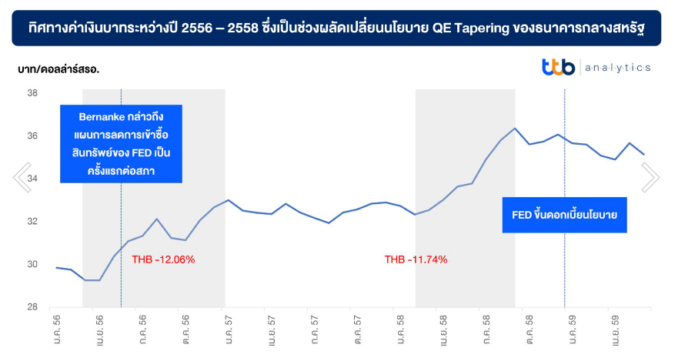

ย้อนรอยการแข็งค่าของสกุลเงินดอลลาร์ในปี 2556 ส่งผลให้สกุลเงินเอเชียอ่อนค่ารุนแรง

กลางปี 2556 Ben Bernanke ประธานธนาคารกลางสหรัฐฯ ในสมัยนั้น ได้ประกาศแผนลดการเข้าซื้อสินทรัพย์ (QE Tapering) ต่อสภาคองเกรส ซึ่งถือเป็นจุดเริ่มต้นของการอ่อนค่าอย่างรุนแรงต่อเนื่องของค่าเงินบาทและสกุลเงินต่าง ๆ ทั่วเอเชีย รวมระยะเวลากว่า 2 ปี หากนับตั้งแต่เดือนมีนาคม 2556 ที่ค่าเงินบาทอ่อนค่ากว่า 12.1% ตลอดช่วงระยะเวลานั้นมีการประกาศแผนลดการเข้าซื้อสินทรัพย์ โดยช่วงต้นปี 2558 ตลาดการเงินคาดการณ์ถึงการปรับขึ้นอัตราดอกเบี้ยนโยบายของสหรัฐฯ ทำให้ปลายปี 2558 ค่าเงินบาทไทยอ่อนตัวต่อเนื่อง จนถึงจุดสูงสุดที่ระดับ 36.37 บาทต่อดอลลาร์สหรัฐ โดยอ่อนค่ากว่า 11.7 % ในช่วงระหว่างเดือนมีนาคมถึงกันยายน 2558

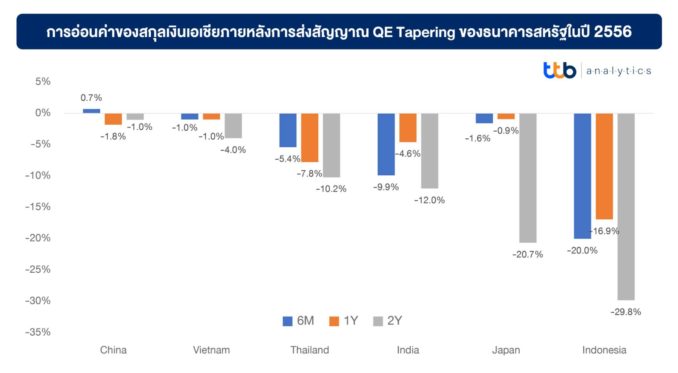

โดยเหตุการณ์ที่เกิดขึ้นกับค่าเงินบาทไทย ได้ส่งผลกระทบเช่นเดียวกันต่อสกุลเงินต่าง ๆ ทั่วเอเชีย โดยสกุลเงินที่ได้รับผลกระทบมากในช่วงเวลาดังกล่าวคือ สกุลเงินเยน, รูเปียห์ ซึ่งมีการอ่อนค่าลงถึง 20.7% และ 29.8% ตามลำดับ ในช่วงระยะเวลา 2 ปีนับตั้งแต่เดือนพฤษภาคม 2556

การอ่อนค่าของสกุลเงินเอเชีย ภายหลังการส่งสัญญาณ QE Tapering ของธนาคารสหรัฐในปี 2556

จากปรากฏการณ์ดังกล่าวเมื่อ 8 ปีที่แล้ว ทำให้สถานการณ์ในปัจจุบันเป็นที่น่าจับตามอง เนื่องจากเศรษฐกิจสหรัฐฯ เป็นผู้นำในการฟื้นตัวจากวิกฤตโควิด-19 ส่งผลให้ธนาคารกลางสหรัฐฯ เริ่มโต้แย้งถึงการลดการเข้าซื้อสินทรัพย์ (QE Tapering) และปรับการคาดการณ์ในการขึ้นดอกเบี้ยนโยบายของปี 2566 ซึ่งอาจส่งผลต่อตลาดการเงินทำให้ค่าเงินบาทและสกุลเงินเอเชียอ่อนค่าในระยะยาวต่อเนื่องไปอีก 1-2 ปีข้างหน้า

เมื่อพิจารณาถึงปัจจัยภายในประเทศในอนาคต พบว่า ความเสี่ยงจากการระบาดของโรคโควิด-19 ส่งผลให้เศรษฐกิจไทยมีแนวโน้มฟื้นตัวช้ากว่าเศรษฐกิจอื่นทั่วโลก โดยเฉพาะภาคการท่องเที่ยว แม้มีโครงการเปิดรับนักท่องเที่ยวต่างชาติ แต่ในภาพรวมต้องใช้เวลาถึง 2 ปี กว่าจำนวนนักท่องเที่ยวจะฟื้นตัวใกล้เคียงระดับเดิมก่อนการระบาด ยิ่งไปกว่านั้น การฉีดวัคซีนภายในประเทศที่ล่าช้า อาจส่งผลต่อความเชื่อมั่นของชาวต่างชาติในด้านการลงทุนและดำเนินธุรกิจ จึงทำให้ประเทศไทยมีแรงสนับสนุนเพียงเล็กน้อยต่อการแข็งค่าของเงินบาทจากกระแสเงินทุนไหลเข้า

ttb analytics จึงประเมินว่าการแข็งค่าของสกุลเงินดอลลาร์สหรัฐเป็นปัจจัยหลักที่ส่งผลให้ค่าเงินบาทมีแนวโน้มอ่อนค่าไปจนถึง 33.50 – 34.50 บาทต่อดอลลาร์สหรัฐ ในช่วงกลางปี 2565 และค่าเงินบาทอาจมีแนวโน้มอ่อนค่าเพิ่มขึ้นต่อเนื่องอีก จนถึงสิ้นปี 2566 ซึ่งเป็นช่วงเวลาที่มีการคาดการณ์ถึงการปรับขึ้นดอกเบี้ยนโยบายของธนาคารกลางสหรัฐฯในอนาคต