ระบบเศรษฐกิจการเงินไทยกำลังแก้โจทย์ 2 ข้อทับซ้อนกันอยู่

โจทย์ข้อแรก ‘ปัญหาหนี้ภาคเอกชนที่อยู่ในระดับสูง’ หรือ ‘ภาวะหนี้สูง’

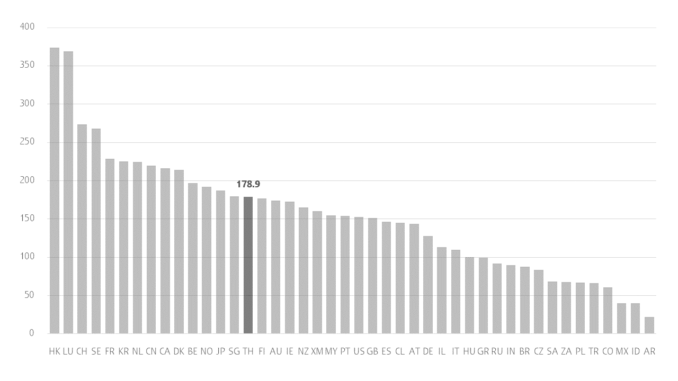

จากข้อมูลของ Bank of International Settlements หนี้ภาคเอกชนของไทย ณ สิ้นปี 2022 อยู่ที่ 178.9% GDP สูงเป็นอันดับที่ 15 จาก 43 ประเทศในกลุ่มตัวอย่าง จากรูปที่ 1 จะสังเกตว่า ประเทศที่มีหนี้ภาคเอกชนต่อ GDP สูงกว่าไทยส่วนใหญ่เป็นประเทศพัฒนาแล้ว ที่มีระบบการเงินที่ลึก หลากหลาย และมีประสิทธิภาพ รูปที่ 2 ชี้ต่อไปว่า หนี้ภาคเอกชนต่อ GDP ไทยปรับสูงขึ้นอย่างต่อเนื่อง โดยเพิ่มขึ้นจากหนี้ภาคครัวเรือนเป็นหลัก ในขณะที่หนี้ภาคธุรกิจมีขนาดลดลง

รูปที่ 1 หนี้ภาคเอกชนต่อ GDP ณ สิ้นปี 2022 (%)

อ้างอิง: Bank of International Settlements

รูปที่ 2 หนี้ภาคเอกชนต่อ GDP ของไทย (%) อ้างอิง: Bank of International Settlements

อ้างอิง: Bank of International Settlements

ภาวะหนี้สูงส่งผลเสียต่อทั้ง ‘การเติบโต’ และ ‘ภูมิคุ้มกัน’ ของเศรษฐกิจไทย ในแง่หนึ่ง เศรษฐกิจไทยกำลังเผชิญปัญหา ‘รายได้เติบโตไม่ทันหนี้’ นั่นคืออัตราการเติบโตทางเศรษฐกิจต่ำกว่าหนี้ภาคเอกชน ส่งผลให้สัดส่วนหนี้ภาคเอกชนต่อ GDP อยู่ในระดับสูง อาจตีความได้ว่า ภาวะหนี้สูงจึงสะท้อนถึงการจัดสรรทรัพยากรทางการเงินที่ขาดประสิทธิภาพ ไม่สามารถสนับสนุนการเติบโตทางเศรษฐกิจในระยะยาวได้อย่างเต็มที่

จากบทความเรื่อง ‘ลดหนี้ครัวเรือนอย่างไรให้เศรษฐกิจไทยเติบโตได้ในระยะยาว’ เราพูดคุยกันว่าเศรษฐกิจไทยมีหนี้ครัวเรือน ซึ่งเป็น ‘หนี้ที่ไม่ก่อให้เกิดรายได้’ อยู่มากเกินไป ในทางตรงข้าม เรามีหนี้ธุรกิจซึ่ง ‘สร้างรายได้’ อยู่น้อยเกินไป จึงไม่น่าแปลกใจที่ ‘รายได้จะเติบโตไม่ทันหนี้’ สาเหตุที่หนี้ครัวเรือนอยู่ในระดับสูง ไม่สมดุลกับหนี้ธุรกิจ เพราะต้นทุนในการให้สินเชื่อครัวเรือนต่ำกว่าการให้สินเชื่อธุรกิจ โดยเฉพาะธุรกิจ SMEs โดยต้นทุนที่สำคัญของการให้สินเชื่อธุรกิจคือการตั้งสำรองเผื่อหนี้สูญ ซึ่งจำเป็นต้องตั้งไว้สูง เพราะสถาบันการเงินเข้าไม่ถึงข้อมูลข่าวสารที่สะท้อนศักยภาพและความเสี่ยงของธุรกิจได้อย่างชัดเจน

แต่ปัญหาหนี้สูงเป็นปัญหาเชิงโครงสร้างที่ต้องใช้เวลาแก้ไข เศรษฐกิจไทยคงต้องเผชิญความท้าทายจากภาวะหนี้สูงไปอีกหลายปี

สิ่งดังกล่าวเชื่อมโยงมายังโจทย์ข้อที่สองของระบบเศรษฐกิจไทยคือ ‘การดำเนินนโยบายการเงินภายใต้ภาวะหนี้สูง’

หนี้มาพร้อมกับ ‘ภาระดอกเบี้ยจ่าย’ ที่กัดกร่อนสภาพคล่องและงบดุลของผู้กู้ ภาวะหนี้สูงจึงส่งผลให้คนไทยขาดภูมิคุ้มกันต่อภาวะเศรษฐกิจที่เปลี่ยนแปลงไปในระยะสั้น โดยเฉพาะในช่วงเศรษฐกิจขาขึ้น ผู้ดำเนินนโยบายการเงินจะปรับขึ้นอัตราดอกเบี้ยนโยบาย เพื่อสร้างสมดุลให้อัตราการเติบโตทางเศรษฐกิจและอัตราเงินเฟ้ออยู่ในระดับที่ไม่สูงเกินไป แม้สิ่งดังกล่าวจะส่งผลดีต่อเสถียรภาพทาง ‘เศรษฐกิจมหภาค’ ในระยะยาว แต่ก็ส่งผลลบในทาง ‘จุลภาค’ ต่อกลุ่มเปราะบาง เนื่องจากภาระดอกเบี้ยจ่ายของผู้กู้ที่เป็นอัตราลอยตัวเพิ่มสูงขึ้น นอกจากนั้น ผู้ที่ก่อหนี้ใหม่จะต้องจ่ายดอกเบี้ยเงินกู้ในอัตราที่สูงขึ้นเช่นกัน (Drehmann, Juselius, and Korinek, 2023, Brookings)

หากถอยมามองในภาพกว้าง ภาวะหนี้สูงทำให้ฐานะการเงินของภาคเอกชนอ่อนแอ เนื่องจากขาดความสามารถในการปรับตัวรับกับต้นทุนการกู้ยืมที่สูงขึ้น ดังนั้น การปรับขึ้นอัตราดอกเบี้ยนโยบายจึงอาจส่งผลให้คน ‘เฉพาะกลุ่มผู้กู้ที่มีหนี้สูง’ ได้รับผลกระทบมากเกินไป งานศึกษาของ Hofmann and Peersman (2017, BIS Working Paper) วัดผลกระทบของการปรับขึ้นอัตราดอกเบี้ยต่อเศรษฐกิจ 18 ประเทศ พบว่าในประเทศที่มีหนี้สูง ผลกระทบของการปรับขึ้นอัตราดอกเบี้ยต่ออัตราส่วนหนี้สินต่อรายได้ (Debt Service Ratio: DSR) จะรุนแรงกว่าประเทศที่มีหนี้ต่ำเกือบ 2 เท่า และอาจส่งผลกระทบยาวนานถึง 3 ปี

ภาวะหนี้สูงมีผลต่อประสิทธิภาพการทำนโยบายการเงินในระยะต่อไปเช่นกัน

ในทางทฤษฎี เมื่อเศรษฐกิจชะลอตัวมา การปรับลดอัตราดอกเบี้ยจะ ‘เอื้อให้ผู้กู้สามารถก่อหนี้ใหม่ได้’ ซึ่งช่วยกระตุ้นอุปสงค์รวมของระบบเศรษฐกิจ อย่างไรก็ตาม ผลสัมฤทธิ์อาจน้อยลงตามโครงสร้างเศรษฐกิจที่มีภาระหนี้เพิ่มสูงขึ้น เพราะหน่วยเศรษฐกิจได้ก่อหนี้ไปแล้วเป็นจำนวนมาก หรือแม้จะก่อหนี้เพิ่มได้ก็อาจต้องนำสภาพคล่องไปชำระหนี้เก่า ไม่เหลือไว้สำหรับการบริโภคและการลงทุน ดังนั้น การปรับอัตราดอกเบี้ยเพื่อกระตุ้นการบริโภคและการลงทุนจึงมีประสิทธิผลจำกัด

จะเห็นได้ว่า หนี้ภาคเอกชนที่อยู่ในระดับสูงจำกัด ‘พื้นที่’ ในการดำเนินนโยบาย จึงลดทอนประสิทธิภาพและประสิทธิผลของการดำเนินนโยบายการเงินลง

ภาวะหนี้ภาคเอกชนอยู่ในระดับสูง พร้อมกับที่อัตราดอกเบี้ยนโยบายอยู่ในระดับต่ำ อาจเป็นสัญญาณว่าระบบเศรษฐกิจไทยกำลัง ‘ติดกับดักหนี้’ โดย Borio and Disyatat (2014, VoxEU) อธิบายว่า ในภาวะที่หนี้สูง-ดอกเบี้ยต่ำ อัตราดอกเบี้ยจะจูงใจให้ภาคเอกชนก่อหนี้เพิ่มขึ้น สิ่งดังกล่าวยิ่งจำกัดพื้นที่ในการปรับขึ้นอัตราดอกเบี้ย และยิ่งสร้างแรงจูงใจให้ภาคเอกชนก่อหนี้เพิ่มขึ้นอีก กลายเป็นกับดักที่หลุดพ้นได้ยากไปเรื่อยๆ เป็นวงจรอุบาทว์

นโยบายการเงินในภาวะหนี้สูง

จะเห็นได้ว่า การคงอัตราดอกเบี้ยนโยบายไว้ในระดับที่ต่ำเกินไป แม้จะช่วยผู้กู้ที่มีหนี้สูง แต่ไม่ได้แก้ปัญหาอย่างแท้จริง ในทางกลับกัน จะยิ่งไปสร้างแรงจูงใจให้คนในระบบเศรษฐกิจก่อหนี้เพิ่ม ซึ่งทำให้ปัญหารุนแรงขึ้นในระยะยาว ทางออกที่ยั่งยืนคือ การปรับขึ้นอัตราดอกเบี้ยนโยบายให้สอดคล้องกับอัตราการเติบโตทางเศรษฐกิจและอัตราเงินเฟ้อ เพื่อป้องกันไม่ให้เกิดแรงจูงใจในการก่อหนี้เกินกว่าศักยภาพในการเติบโต

สำหรับผู้กู้ที่มีหนี้สูง เรายังมี ‘เครื่องมือเฉพาะกิจ’ ที่สามารถช่วยเหลือคนกลุ่มนี้ได้อย่างตรงจุดกว่าอัตราดอกเบี้ยนโยบาย เช่น การเพิ่มสภาพคล่องให้กับคนในระบบเศรษฐกิจ และการปรับโครงสร้างหนี้ นโยบายเหล่านี้ช่วยซื้อเวลาให้ผู้กู้ที่มีหนี้สูงได้ปรับตัว บริหารรายได้-ค่าใช้จ่ายได้คล่องตัวขึ้น หากดำเนินนโยบายเหล่านี้ควบคู่ไปกับการวางแผนทางการเงินอย่างเหมาะสม จะช่วยลดผลข้างเคียงของการปรับขึ้นอัตราดอกเบี้ยนโยบายลงได้

ดอกเบี้ยไทยยังไปต่อได้

เศรษฐกิจไทยที่กำลังฟื้นตัวตามภาคการท่องเที่ยวและภาคบริการ ซึ่งมีอานิสงส์ให้การจ้างงานและรายได้ของคนไทยปรับดีขึ้น ขณะที่อัตราเงินเฟ้อมีแนวโน้มเร่งขึ้นตามราคาสินค้าโภคภัณฑ์ อัตราดอกเบี้ยที่แท้จริง (อัตราดอกเบี้ยหักลบกับอัตราเงินเฟ้อ) ควรจะมีค่าเป็นบวกหรืออย่างน้อยเท่ากับศูนย์ จึงจะสอดคล้องกับแนวโน้มเศรษฐกิจและอัตราเงินเฟ้อ ในขณะนี้อัตราดอกเบี้ยที่แท้จริงของไทยยังติดลบ (รูปที่ 3) นั่นแปลว่าเศรษฐกิจไทยสามารถปรับขึ้นอัตราดอกเบี้ยนโยบายต่อไป อย่างน้อยจนกระทั่งอัตราดอกเบี้ยที่แท้จริงกลับมาเป็นศูนย์

รูปที่ 3 อัตราดอกเบี้ยนโยบายที่แท้จริง (%)

อ้างอิง: ธนาคารแห่งประเทศไทย และ CEIC

และที่สำคัญ การปรับขึ้นอัตราดอกเบี้ยนโยบายจะช่วยลดแรงจูงใจในการก่อหนี้ หากปรับขึ้นไปพร้อมกับการทำมาตรการช่วยเหลือผู้กู้ที่มีหนี้สูงจะช่วย ‘ป้องกัน’ ไม่ให้ปัญหากับดักหนี้ของไทยรุนแรงขึ้น ในขณะเดียวกัน การดำเนินมาตรการแก้หนี้อย่างยั่งยืนควบคู่กันไปจะช่วย ‘แก้ไข’ ปัญหาหนี้สูงในระยะยาว ชุดนโยบายทั้งหมดนี้จะช่วยรักษา ‘พื้นที่’ ของการปรับอัตราดอกเบี้ย ส่งผลให้นโยบายการเงินยังมีประสิทธิผล มีบทบาทสำคัญในการดูแลรักษาเสถียรภาพของระบบเศรษฐกิจการเงินไทยต่อไปได้ในระยะยาว

________

เผยแพร่ในเว็บไซต์ The standard วันที่ 24 กันยายน 2023