เศรษฐกิจจีนจะต้องปฏิรูปเชิงโครงสร้างครั้งใหม่เพื่อสร้างโมเดลเศรษฐกิจใหม่ที่รับมือความท้าทายได้

หน้าตาของเศรษฐกิจจีนกำลังเปลี่ยนไป ในอดีตการเติบโตของเศรษฐกิจจีนมีปัจจัยขับเคลื่อนจากการลงทุนเป็นหลัก โดยเฉพาะในภาคอสังหาริมทรัพย์และโครงสร้างพื้นฐาน ตามจำนวนประชากรในเขตเมืองที่เพิ่มขึ้นเรื่อย ๆ นอกจากนี้ จีนได้ปฏิรูปประเทศเปิดรับการลงทุนโดยตรงจากต่างชาติ ทำให้จีนกลายเป็นโรงงานผลิตและผู้ส่งออกสินค้าสำคัญของโลกด้วยความได้เปรียบด้านขนาดจำนวนแรงงานและค่าแรงต่ำ ปัจจัยดังกล่าวช่วยสนับสนุนให้อัตราการขยายตัวของเศรษฐกิจจีนเฉลี่ยตั้งแต่ปี 2000-2019 สูงถึง 9% ต่อปี ผลักดันให้จีนกลายเป็นประเทศที่มีความสำคัญอย่างมากต่อเศรษฐกิจโลก

อย่างไรก็ดี เศรษฐกิจจีนจะไม่สามารถพึ่งพาปัจจัยขับเคลื่อนเศรษฐกิจเดิมได้เพราะปัจจัยท้าทายต่าง ๆ แม้การลงทุนในอสังหาริมทรัพย์และโครงสร้างพื้นฐานจะสนับสนุนให้เศรษฐกิจขยายตัวได้แข็งแกร่ง แต่ก็ต้องแลกมาด้วยระดับหนี้ทั้งในบริษัทอสังหาฯ และรัฐบาลท้องถิ่นที่สูงขึ้นมาก รวมถึงการสร้างความไม่สมดุลของอุปสงค์และอุปทานในตลาดอสังหาฯ ขณะที่รัฐบาลจีนได้เข้ามาควบคุมเศรษฐกิจมากขึ้นเพื่อลดความเหลื่อมล้ำจากนโยบายเดิมที่ให้ภาคเอกชนทำธุรกิจได้อย่างอิสระและเพิ่มความมั่นคงของประเทศ เห็นได้จากการปราบปรามอุตสาหกรรมต่าง ๆ เช่น บริษัทเทคโนโลยี โรงเรียนกวดวิชา และบริษัทให้คำปรึกษา (Consultancy) ต่างชาติในจีน เป็นต้น ซึ่งกระทบต่อความเชื่อมั่นธุรกิจ นอกจากนี้ ท่าทีของชาติตะวันตกต่อจีนมีความตึงเครียดมากขึ้น เริ่มตั้งแต่สงครามการค้าระหว่างสหรัฐและจีนในปี 2018 จนถึงความตึงเครียดระหว่างจีน-ไต้หวันที่สูงขึ้น นำไปสู่การออกมาตรการกีดกันทางเทคโนโลยีของสหรัฐฯ เพื่อไม่ให้จีนเข้าถึงชิปขั้นสูงได้ ท้ายที่สุด ยังมีปัจจัยขนาดประชากรจีนที่มีแนวโน้มลดลงในอนาคตและค่าจ้างที่สูงขึ้น ทั้งแนวนโยบายของรัฐบาลที่เปลี่ยนไป ปัญหาภูมิรัฐศาสตร์ และปัจจัยเชิงโครงสร้างกระทบความน่าดึงดูดของจีนในภาคการผลิตในห่วงโซ่การผลิตโลก ด้วยเหตุนี้ SCB EIC จึงมองว่าเศรษฐกิจจีนมีแนวโน้มที่จะขยายตัวชะลอลงต่อเนื่องไปในระยะปานกลางถึงยาว

เศรษฐกิจจีนจะต้องปฏิรูปเชิงโครงสร้างครั้งใหม่เพื่อสร้างโมเดลเศรษฐกิจใหม่ที่รับมือความท้าทายได้ ไม่ว่าจะเป็นการมองหาปัจจัยขับเคลื่อนเศรษฐกิจใหม่ที่ไม่ทำให้ภาระหนี้ประเทศสูงขึ้นกว่านี้ การทำให้เศรษฐกิจจีนพึ่งพาตนเองมากขึ้น การลดการพึ่งพาชาติตะวันตกที่มีท่าทีกีดกันจีนมากขึ้น และการหาอุตสาหกรรมใหม่ที่จะมาทดแทนอุตสาหกรรมเก่าและตอบโจทย์เทรนด์โลกที่เปลี่ยนไปอย่างรวดเร็ว สิ่งสำคัญที่สุดคือโมเดลเศรษฐกิจใหม่ของจีนจะต้องเป็นไปตามความประสงค์ของรัฐบาลที่จะเข้ามาควบคุมเศรษฐกิจมากขึ้นและลดความเหลื่อมล้ำลง ในบทความนี้ SCB EIC ได้ประเมินลักษณะเชิงโครงสร้างของเศรษฐกิจจีนที่เราน่าจะเห็นกันในอนาคต

1. ขนาดและความสำคัญของภาคอสังหาฯ จีนมีแนวโน้มลดลง

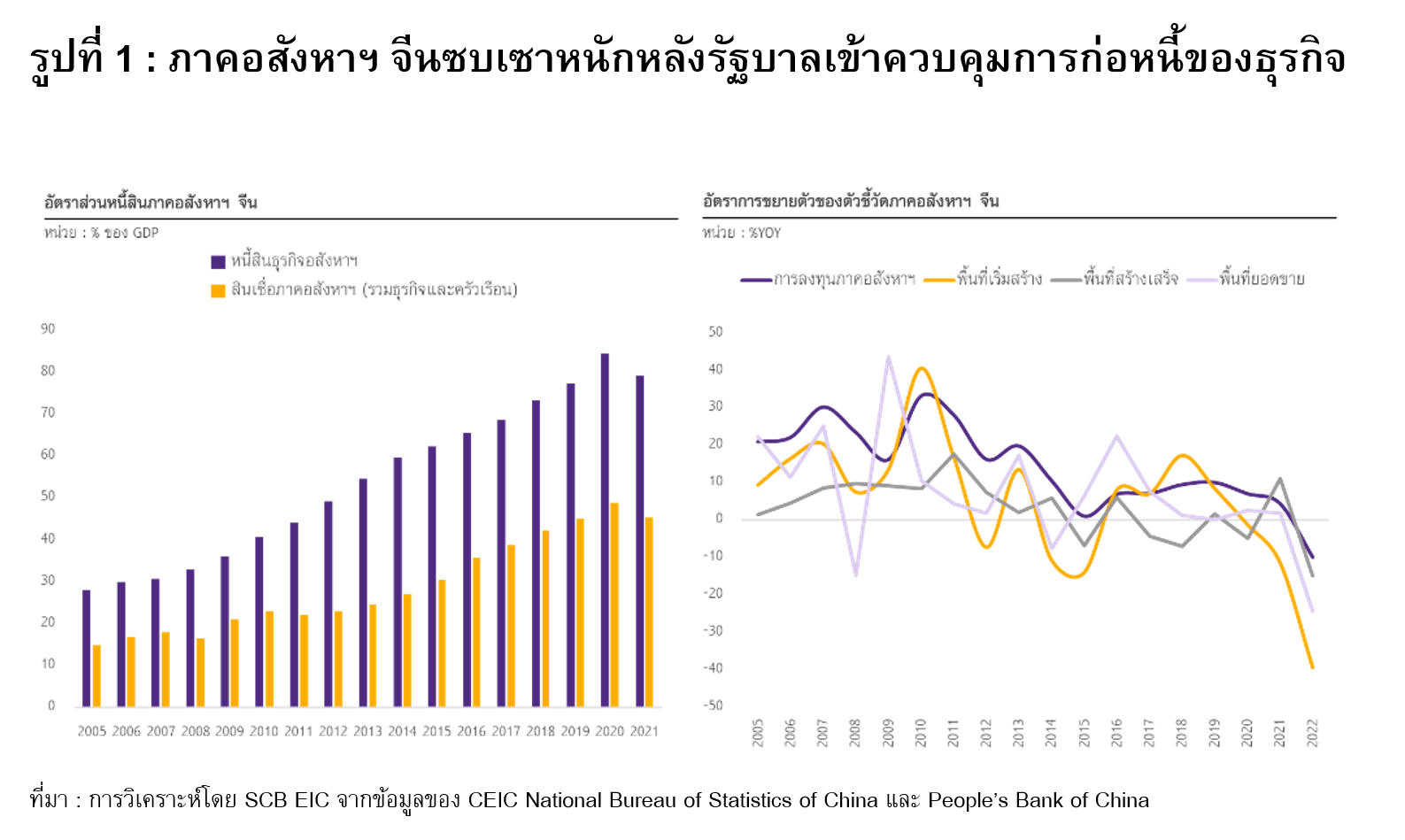

ภาคอสังหาฯ มีความสำคัญอย่างมากต่อเศรษฐกิจจีน โดยมีอัตราการเติบโตเฉลี่ย 8% ต่อปีในช่วงปี 2000-2019 หากรวมภาคบริการที่เกี่ยวข้องด้วยแล้วจะคิดเป็นสัดส่วนสูงถึงประมาณ 25% ของ GDP เลยทีเดียว นอกจากนี้ ความมั่งคั่งของชาวจีนถึงประมาณ 70% อยู่ในภาคอสังหาฯ สะท้อนให้เห็นว่าเศรษฐกิจจีนรูปแบบเดิมพึ่งพาภาคอสังหาฯ เป็นอย่างมาก อย่างไรก็ตาม การเติบโตของภาคอสังหาฯ ทำให้การก่อหนี้ของบริษัทอสังหาฯ เร่งตัวสูงขึ้นมาก (รูปที่ 1 ซ้าย) เกิดการเก็งกำไรสูง และนำไปสู่ปัญหาอุปทานล้นตลาด กลายเป็นความเสี่ยงต่อเศรษฐกิจที่รัฐบาลจีนไม่สามารถเพิกเฉยต่อไปได้อีกแล้ว ในปี 2017 รัฐบาลจีนได้กล่าวว่า “บ้านมีไว้สำหรับอยู่อาศัย ไม่ใช่การเก็งกำไร” และในปี 2020 รัฐบาลจีนได้เข้าจำกัดการก่อหนี้ของบริษัทอสังหาฯ ด้วยมาตรการ “Three red lines” ซึ่งกำหนดเพดานมูลค่าหนี้ต่อเงินสด สินทรัพย์ และทุนของบริษัท สะท้อนท่าทีของรัฐบาลที่เปลี่ยนไปจากการสนับสนุนให้ภาคอสังหาฯ เป็นปัจจัยขับเคลื่อนเศรษฐกิจสำคัญ มาเป็นการลดขนาดของภาคอสังหาฯ ลงเพื่อให้เศรษฐกิจจีนเติบโตอย่างยั่งยืนมากขึ้น แม้จะทำให้เศรษฐกิจขยายตัวชะลอลงบ้างก็ตาม

ผลกระทบที่เกิดขึ้นตามมา ได้แก่ การหดตัวของภาคอสังหาฯ ต่อเนื่องตั้งแต่ปี 2022 (รูปที่ 1 ขวา) และการผิดนัดชำระหนี้ของบริษัทอสังหาฯ ขนาดใหญ่หลายราย โดยปกติแล้วการซื้อขายอสังหาริมทรัพย์ในจีนส่วนใหญ่เป็นการซื้อก่อนโครงการสร้างเสร็จ เมื่อบริษัทอสังหาฯ ถูกจำกัดการก่อหนี้และไม่สามารถระดมทุนเพื่อสร้างโครงการต่อได้ การส่งมอบโครงการให้ผู้ซื้อบ้านที่ชำระเงินไปแล้วจึงล่าช้า ส่งผลกระทบต่อความเชื่อมั่นของผู้ซื้อบ้านเป็นอย่างมาก เกิดเป็นวัฏจักรเชิงลบ (Negative cycle) เนื่องจากการชำระเงินล่วงหน้าของผู้ซื้อบ้านเป็นหนึ่งในแหล่งเงินทุนสำคัญของบริษัทอสังหาฯ ขณะเดียวกันข้อมูลการลงทุนในภาคอสังหาฯ และพื้นที่เริ่มก่อสร้างใหม่ก็ทรุดตัวลงอย่างหนักจากปัญหาการขาดสภาพคล่องของบริษัทอสังหาฯ ทั้งนี้ถึงแม้จะเป็นความประสงค์ของรัฐบาลที่อยากให้เศรษฐกิจพึ่งพาภาคอสังหาฯ น้อยลง แต่ด้วยความที่เศรษฐกิจจีนเปราะบางจากการล็อกดาวน์อยู่ก่อนแล้ว ประกอบกับความเชื่อมโยงของภาคอสังหาฯ ในระบบเศรษฐกิจที่มีสูง ทำให้ผลกระทบออกมารุนแรงและกดดันการขยายตัวของเศรษฐกิจอย่างมาก รวมถึงอาจเป็นความเสี่ยงว่าจะเกิดความไม่สงบได้ เช่น การเกิด Mortgage boycott จนในที่สุดรัฐบาลต้องเข้ามาประคับประคองภาคอสังหาฯ ผ่านการออกมาตรการกระตุ้นเศรษฐกิจหลายด้าน เช่น การผ่อนคลายมาตรการ Three red lines การลดอัตราดอกเบี้ยนโยบาย การลดอัตราดอกเบี้ยสินเชื่อบ้านและเงินดาวน์สำหรับบ้านหลังแรกและหลังสอง และการพัฒนา Urban village

อย่างไรก็ดี ขนาดของมาตรการกระตุ้นเศรษฐกิจที่ออกมาไม่ค่อยใหญ่นักเทียบกับครั้งก่อน ๆ สะท้อนความประสงค์ของรัฐบาลที่ไม่อยากกระตุ้นภาคอสังหาฯ มากเกินไป จนนำไปสู่การเก็งกำไรรอบใหม่หรือเกิดปัญหา Moral hazard จากการเข้าไปช่วยเหลือบริษัทอสังหาฯ (เช่น บริษัทอสังหาฯ อาจขาดวินัยในการชำระหนี้หากรู้ว่ารัฐบาลจะเข้าช่วยบรรเทาปัญหา) รวมถึงข้อจำกัดพื้นที่ทางการคลังที่สูงขึ้นมากอีกด้วย จึงสรุปได้ว่า ภาคอสังหาฯ จีน มีแนวโน้มที่จะไม่ร้อนแรงเหมือนเก่า และอยู่ในช่วงชะลอตัวเชิงโครงสร้าง (Structural decline) เศรษฐกิจจีนที่มีภาคอสังหาฯ เป็นเครื่องยนต์หลักอาจกลายเป็นภาพในอดีตไปแล้ว

2. การผลิตขั้นสูงในอุตสาหกรรม “Three new” จะเป็นปัจจัยขับเคลื่อนเศรษฐกิจใหม่

รัฐบาลจีนหันมาสนับสนุนการลงทุนในอุตสาหกรรมการผลิตขั้นสูง หรือ “Three new” เพื่อทดแทนการลงทุนในภาคอสังหาฯ ประกอบกับจีนมีความได้เปรียบด้านจำนวนแรงงานและค่าแรงที่ลดลง National Bureau of Statistics of China ได้ให้นิยามว่า Three new1 ประกอบไปด้วย 1) New industries อุตสาหกรรมใหม่ที่เกิดจากการใช้เทคโนโลยีใหม่ 2) New business formats รูปแบบการทำธุรกิจใหม่ที่นำเทคโนโลยีมาใช้เพื่อผลิตสินค้าหรือให้บริการที่หลากหลายและตรงลักษณะลูกค้า (Personalized) และ 3) New business models รูปแบบโมเดลธุรกิจที่ประยุกต์ใช้เทคโนโลยีดำเนินธุรกิจเพิ่มมูลค่าและกำไร โดยอุตสาหกรรม “Three new” ขยายตัว 6.5%YOY ในปี 2022 (ยังไม่ได้ปรับผลของราคา : Current price) สูงกว่าอัตราการขยายตัวของผลิตภัณฑ์มวลรวมภายในประเทศที่เป็นตัวเงิน (Nominal GDP) ที่ 5.3%YOY สามอุตสาหกรรมสำคัญที่รัฐบาลจีนและหลายสำนักข่าวยกให้เป็นพลังสำคัญของ Three new ได้แก่ อุตสาหกรรมรถยนต์พลังงานใหม่ (New Energy Vehicles : NEV เช่น รถยนต์ไฟฟ้าและรถยนต์ปลั๊กอินไฮบริด) แบตเตอรี่ลิเธียม และพลังงานสะอาด

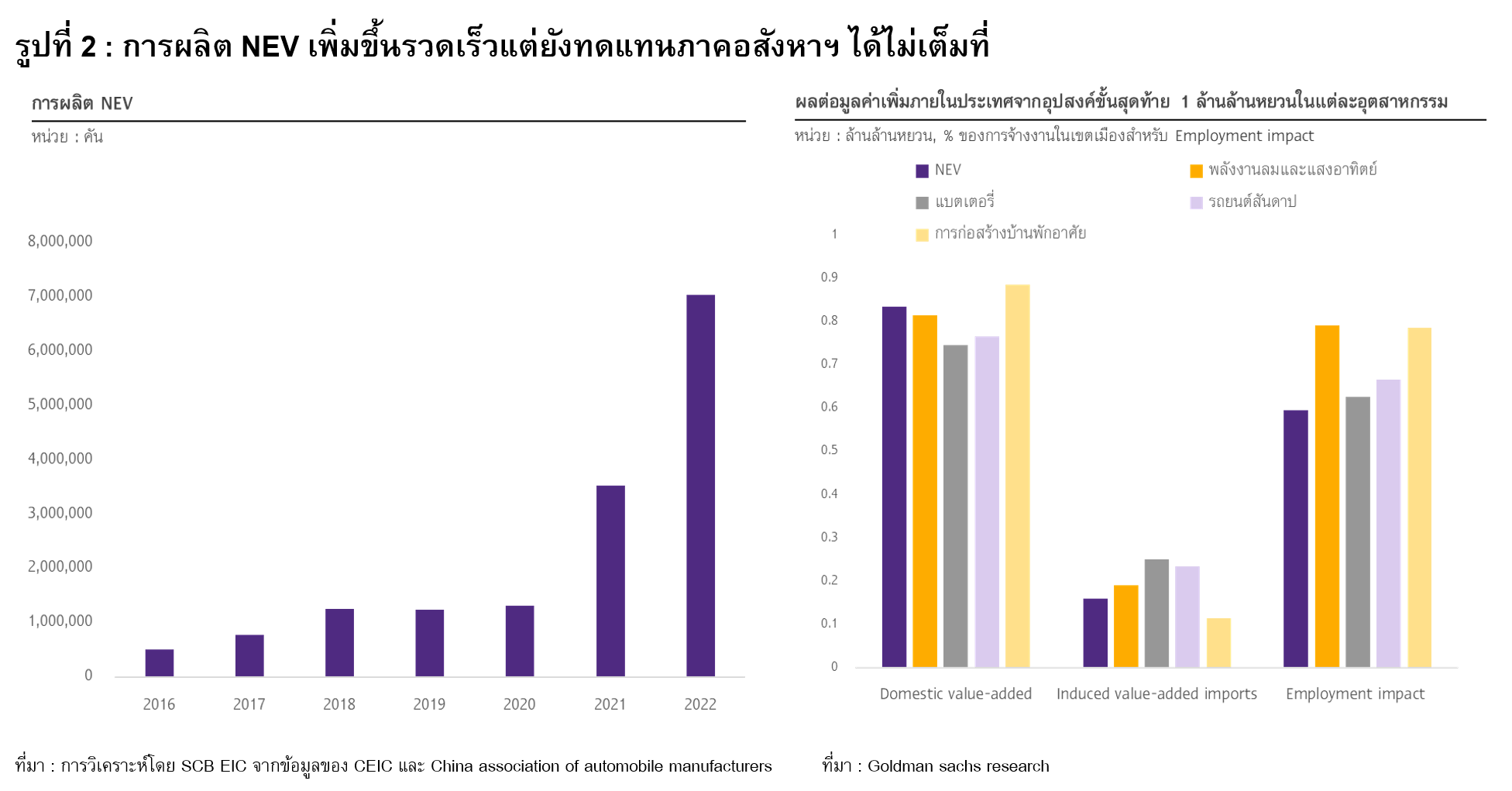

การผลิตในอุตสาหกรรม Three new เติบโตได้สูง เนื่องจากจีนเป็นผู้เล่นรายสำคัญในตลาดโลก จากความได้เปรียบด้านทรัพยากรและความพร้อมในการผลิต โดยข้อมูลของ International energy agency เผยว่าจีนมีสัดส่วนการส่งออกรถยนต์ EV 35% และการผลิตแบตเตอรี่ลิเธียมไอออน 75% ของโลกในปี 20222 อีกทั้ง ยังเป็นแหล่งผลิตสำคัญของธาตุหายากอื่น ๆ (Rare earths) ที่จำเป็นต่อการผลิต EV และพลังงานสะอาดอีกด้วย ซึ่งจีนมีส่วนแบ่งตลาดถึง 80-90% ของธาตุหายากที่แปรรูปแล้วในโลก ข้อมูลจากจีนเองก็แสดงให้เห็นว่าการผลิตรถยนต์ NEV ในจีนเร่งตัวสูงขึ้นมากแตะกว่า 7 ล้านคันในปี 2022 จากเพียง 1.2 ล้านคันในปี 2019 (รูปที่ 2 ซ้าย) ขณะที่การผลิตชิ้นส่วนที่นำไปผลิตแผงโซลาร์ขยายตัวประมาณ 50-70%YOY ในปี 2022 แนวโน้มอุตสาหกรรม Three new เติบโตต่อเนื่องและกลายเป็นปัจจัยขับเคลื่อนเศรษฐกิจใหม่ มาจากความต้องการในตลาดโลกที่สูงขึ้นและการสนับสนุนของรัฐบาล ซึ่งจะช่วยยกระดับการผลิตของจีนให้มีมูลค่าสูงขึ้น รวมถึงการพัฒนาเทคโนโลยีในประเทศให้สอดคล้องเป้าหมาย Net zero ของจีนเอง

แม้ในปัจจุบันอุตสาหกรรม Three new ยังไม่สามารถทดแทนภาคอสังหาฯ ได้ทั้งหมด เนื่องจากมูลค่าการลงทุนใน Three new ยังต่ำกว่าการลงทุนในภาคอสังหาฯ อยู่ นอกจากนี้ ผลศึกษาของ Goldman sachs research3 จากการเปรียบเทียบความต้องการขั้นสุดท้าย (Final demand) จากการลงทุนสองรูปแบบนี้ 1 ล้านล้านหยวนเท่ากัน พบว่า การผลิต NEV จะสร้างมูลค่าเพิ่มในประเทศ 0.84 ล้านล้านหยวน น้อยกว่าการลงทุนในภาคอสังหาฯ ที่จะสร้างมูลค่าเพิ่มในประเทศ 0.88 ล้านล้านหยวน (รูปที่ 2 ขวา) ขณะที่การผลิต NEV สร้างงานได้ 2.8 ล้านตำแหน่งน้อยกว่าการจ้างงานจากการสร้างบ้านพักอาศัยที่สูงถึง 3.7 ล้านตำแหน่ง นอกจากนี้ ภาคเศรษฐกิจที่จะได้หรือเสียประโยชน์จากโครงสร้างเศรษฐกิจจีนที่เปลี่ยนไปก็ยังต่างกันอีกด้วย โดยการผลิต NEV จะส่งเสริมอุตสาหกรรมชิ้นส่วนรถยนต์ ค้าส่งค้าปลีก และแบตเตอรี่เป็นหลัก ขณะที่การสร้างบ้านพักอาศัยจะส่งเสริมอุตสาหกรรมบริการทางการเงิน ค้าส่ง และอุตสาหกรรมการหลอมและแปรรูปโลหะเหล็กเป็นหลัก อย่างไรก็ดี แม้ว่าในตอนนี้อุตสาหกรรม Three New จะยังทดแทนภาคอสังหาฯ ไม่ได้ทั้งหมด แต่นับว่าเป็น Sunrise industry ที่สามารถจะเติบโตได้อีกมากและกลายเป็นพลังสนับสนุนเศรษฐกิจที่สำคัญของจีนได้ ต้องจับตากันต่อไปว่าการพัฒนาทางเทคโนโลยีใหม่ ๆ ใน Three New ที่รุดหน้าจะสามารถเพิ่มมูลค่าให้เศรษฐกิจจีนได้มากและเร็วแค่ไหน

3. รัฐบาลจะเข้ามีบทบาทในเศรษฐกิจมากขึ้น

ในช่วงที่ผ่านมา รัฐบาลจีนได้ออกโรดแมปเศรษฐกิจหลายนโยบาย อาทิ 1) Dual circulation สนับสนุนการบริโภคในประเทศให้เป็นเครื่องยนต์เศรษฐกิจหลัก แทนการลงทุนและการค้าระหว่างประเทศ ตลอดจนการพัฒนาห่วงโซ่อุปทานภายในประเทศในอุตสาหกรรมขั้นสูงเพื่อลดการพึ่งพาชาติตะวันตก สอดคล้องกับ 2) Made in China 2025 ซึ่งเป็นเป้าหมายเพิ่มการผลิตภายในประเทศสำหรับสินค้าที่มีความสำคัญ เช่น เซมิคอนดักเตอร์และเทคโนโลยีอื่น ๆ 3) Common prosperity หรือการกระจายความมั่งคั่งและลดความเหลื่อมล้ำ ผ่านการควบคุมอัตราการเติบโตธุรกิจและบุคคลรายได้สูงให้มีความเหมาะสม ซึ่งในบางครั้งการดำเนินนโยบายเหล่านี้ไม่สามารถพึ่งพากลไกตลาดให้จัดสรรทรัพยากรตามความประสงค์ของรัฐบาลได้

รัฐบาลจีนจึงจำเป็นต้องเข้ามีบทบาทมากขึ้นในเศรษฐกิจ ผ่านการปราบปรามอุตสาหกรรมหรือบริษัทที่ขัดต่อนโยบาย Common prosperity การจัดตั้งบริษัทของรัฐในอุตสาหกรรมเป้าหมายให้กลายเป็น National champion ที่มีรัฐบาลเป็นผู้สนับสนุน การกระตุ้นให้ธนาคารเชิงนโยบายรัฐ (Policy banks) ปล่อยสินเชื่อให้อุตสาหกรรมเป้าหมายมากขึ้น และการออกกฎหมายเพิ่มความความมั่นคงของประเทศ แม้มาตราการเหล่านี้จะมีผลกระทบต่อเศรษฐกิจผ่านความเชื่อมั่นของธุรกิจที่ลดลงและความไม่แน่นอนของการดำเนินนโยบายที่สูงขึ้น จนบางครั้งรัฐบาลต้องยอมผ่อนนโยบายดังกล่าวเพื่อประคับประคองเศรษฐกิจไปก่อน แต่ในภาพใหญ่รัฐบาลยังคงมีบทบาทมากในเศรษฐกิจจีนและมีแนวโน้มเพิ่มบทบาทขึ้นเรื่อย ๆ

ความตึงเครียดทางภูมิรัฐศาสตร์ที่สูงขึ้นมากเป็นอีกปัจจัยให้รัฐบาลเข้ามาควบคุมเศรษฐกิจมากขึ้น เพื่อลดการพึ่งพาชาติตะวันตกที่มีแนวโน้มออกมาตรการกีดกันทางการค้ามากขึ้น จีนจำเป็นต้องเร่งพัฒนาอุตสาหกรรมเซมิคอนดักเตอร์ในประเทศของตัวเองเนื่องจากสหรัฐฯ และชาติพันธมิตรได้ออกมาตรการจำกัดการเข้าถึงชิปขั้นสูงของจีน ซึ่งหากปล่อยให้กลไกตลาดจัดสรรทรัพยากรเองนั้น อาจไม่เกิดการลดการพึ่งพาชาติตะวันตกได้เร็วพอและจะทำให้จีนอ่อนไหวต่อนโยบายเศรษฐกิจของต่างประเทศ นอกจากนี้ แม้จีนและสหรัฐฯ ไม่ประสงค์ที่จะให้สถานการณ์รุนแรงขึ้นจนเกิดการปะทะกัน แต่ทั้งสองฝ่ายอาจต้องเตรียมให้เศรษฐกิจตนเองสามารถไปต่อได้หากเกิดการสู้รบ จึงออกนโยบายเศรษฐกิจที่ผลักดันให้อุตสาหกรรมในประเทศให้ความสำคัญกับความมั่นคงของประเทศมากขึ้น แม้ว่าจะได้รับผลกระทบจากกำไรที่ลดลงหรือต้นทุนที่สูงขึ้นก็ตาม

นอกจากนี้ รัฐบาลจีนยังจำเป็นต้องกระตุ้นเศรษฐกิจเพิ่มเติมในช่วงที่ยังมีความเปราะบางสูง ซึ่งช่องทางการกระตุ้นเศรษฐกิจที่จีนเลือกใช้บ่อย ได้แก่ การลงทุนในโครงสร้างพื้นฐาน ซึ่งปกติจะดำเนินการโดยรัฐบาลท้องถิ่น อย่างไรก็ตาม ปัญหา ณ ปัจจุบันคือพื้นที่การคลังของรัฐบาลท้องถิ่นที่น้อยเพราะระดับหนี้สูง การประมาณการของ IMF ในเดือน ก.พ. 20234 ชี้ว่าระดับหนี้รัฐบาลท้องถิ่นจีนในปี 2023 รวมระดับหนี้ของ Local government financing vehicle ซึ่งเป็นบริษัทที่จัดตั้งขึ้นมาเพื่อเป็นช่องทางการระดมทุน สูงถึง 85% ของ GDP เทียบกับระดับหนี้รัฐบาลกลางซึ่งอยู่ที่ 24% ของ GDP เท่านั้น เห็นได้ว่าการกระตุ้นเศรษฐกิจในระยะต่อไป มีแนวโน้มที่จะต้องพึ่งรัฐบาลกลางมากขึ้น ซึ่งรัฐบาลกลางก็เห็นปัญหาตรงนี้และได้เริ่มเข้ามาช่วยเหลือแล้ว ผ่านการเพิ่มการขาดดุลการคลังในปี 2023 เป็น 3.8% ของ GDP เพื่อออกพันธบัตรเพิ่ม 1 ล้านล้านหยวนสำหรับการโอนเงินให้รัฐบาลท้องถิ่นลงทุนในโครงสร้างพื้นฐานและฟื้นฟูพื้นที่ประสบภัยธรรมชาติ และการอนุมัติให้รัฐบาลท้องถิ่นออก Refinancing bonds เพื่อลดภาระดอกเบี้ยที่มีอยู่

ท้ายที่สุด เมื่อโลกเปลี่ยน จีนก็ต้องเปลี่ยนเช่นกัน การปฏิรูปโครงสร้างเศรษฐกิจของจีนครั้งนี้จะทำให้หน้าตาของเศรษฐกิจจีนเปลี่ยนไป โมเดลเศรษฐกิจเดิมจะไม่สามารถขับเคลื่อนเศรษฐกิจได้เหมือนเก่า ในช่วงการปรับโครงสร้างเศรษฐกิจนี้ เศรษฐกิจจีนจะมีแนวโน้มชะลอตัวในระยะปานกลางถึงยาว แต่หากการยอมเจ็บในระยะสั้นจะได้มาซึ่งความมั่นคง ความยั่งยืน และความเท่าเทียมเพิ่มขึ้น ก็น่าจะเป็นสิ่งที่ดีสำหรับเศรษฐกิจจีนเองในระยะยาว รวมถึงเศรษฐกิจโลกและเศรษฐกิจไทยที่ยังไงก็ต้องพึ่งพาจีนไม่มากก็น้อยต่อไปในโลกที่ไม่สามารถแยกเป็นขั้วได้อย่างสมบูรณ์

เอกสารอ้างอิง :

1 China’s “Three New” Economic Added Value Was Equivalent to 17.36 Percent of GDP in 2022. National Bureau of Statistics China. September 27, 2023. http://www.stats.gov.cn/english/PressRelease/202308/t20230803_1941761.html

2 World Energy Outlook 2022. International Energy Agency. October 2022. https://www.iea.org/reports/world-energy-outlook-2022

3 Asia Economics Analyst: Sizing the “New Three” in the Chinese Economy. Goldman Sachs Research. October 19, 2023.

4 Article IV Consultation with The People’s Republic of China. International Monetary Fund. February 3, 2023. https://www.imf.org/en/Publications/CR/Issues/2023/02/02/Peoples-Republic-of-China-2022-Article-IV-Consultation-Press-Release-Staff-Report-and-529067